À compter du 1er janvier 2025, le régime de TVA change profondément pour les galeries d’art et les antiquaires.

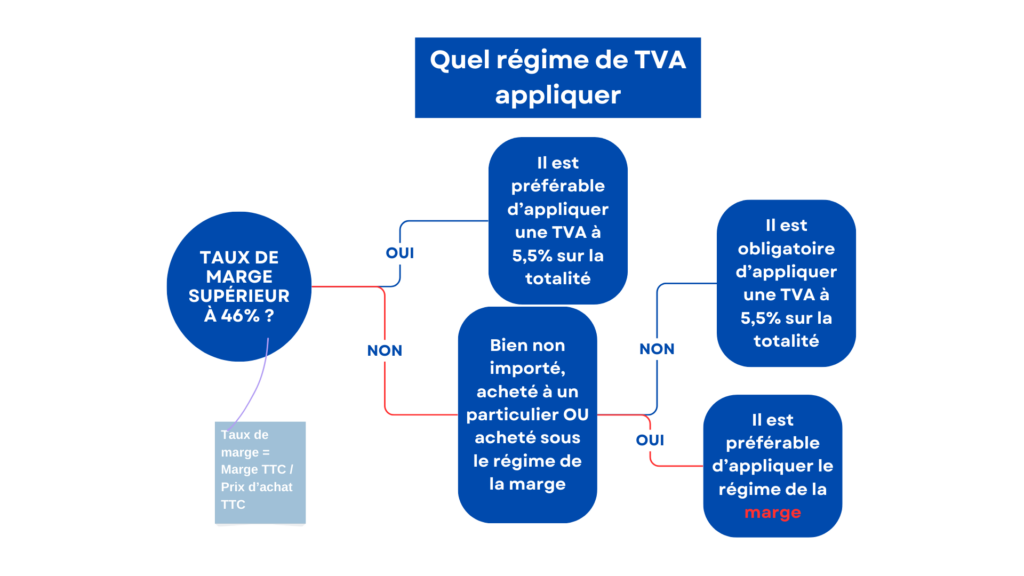

Utilisez notre questionnaire pour vérifier quel est le régime applicable dans votre cas spécifique.

Le régime de droit commun qui consiste à taxer une vente sur la totalité de son prix était auparavant écarté au bénéfice du régime de la marge mais il devient désormais pertinent puisqu’il est assorti d’un taux réduit à 5.5% à compter des ventes réalisés à compter du 1er janvier 2025.

Attention, ce taux ne fonctionne que pour les biens répondant à la définition fiscale des œuvres d’art, objets d’antiquités et biens de collection.

Pour autant le régime de la marge, défini par la 7ème directive européenne de 1994 et complétée par la directive 2006/112/CE du 28 novembre 2006 n’est pas supprimé.

Il faudra donc désormais jongler avec les deux régimes au cas par cas.

Réforme de la TVA sur les œuvres d’art, antiquités et biens de collection

A compter du 1er janvier 2025, l’article 297B du CGI est supprimé. Il n’est donc plus autorisé d’utiliser le régime de la marge lorsque le bien faisant objet de la vente :

- a été importé en France

- a fait l’objet d’un achat hors taxe européen (régime de l’acquisition intracommunautaire)

- a été acheté à un artiste ou un ayant droit au taux réduit de 5.5%

- a été acheté à un autre marchand au régime de droit commun et non pas au régime de la marge.

En réciproque, le régime de la marge n’est possible que si le bien a été acheté :

- à un particulier sans TVA en Europe

- ou à un professionnel sous le régime de la marge.

Dans tous les cas où le régime de la marge ne s’applique pas, c’est le régime de droit commun qui est appliqué, c’est-à-dire que la TVA se calcule sur le prix de vente total.

Ce sera finalement le régime le plus utilisé puisqu’il sera souvent plus avantageux et qu’il sera par ailleurs obligatoire dans de nombreux cas.

Le régime de droit commun

A compter de 2025, ce régime va être plus souvent appliqué et devient tout aussi intéressant que l’ancien régime de la marge forfaitaire.

Le calcul est plus simple à comprendre puisque la TVA se calcule sur le prix total de la façon suivante :

TVA= Prix de vente/(1+5,5%)×5,5%

Attention toutefois à bien indiquer le régime utilisé dans vos factures de ventes.

En appliquant le régime de droit commun, il est possible de récupérer la TVA à l’import sans formalité. Cela se fait directement sur la déclaration de TVA.

La TVA sur la marge

Les marchands sont qualifiés d’assujettis-revendeurs et acquittent la TVA sur la différence entre le prix de vente et le prix d’achat calculée opération par opération selon l’article 297A du CGI.

La TVA sur la marge se calcule de la façon suivante :

TVA= (Prix de vente-Prix d’achat)/(1+20%)×20%

Questions réponses :

Peut-on inclure les frais dans le calcul de la marge, par exemple des frais de transport ?

Si la facture mentionne une ligne spécifique de frais de transport, ces frais sont exclus du « prix d’achat » de l’œuvre pour le calcul de la TVA. En revanche, les frais adjudication TTC sont inclus.

Peut-on compenser une vente en perte ? (Par exemple lors de la vente de plusieurs lots en salles de vente)

Non, il est interdit de calculer de la TVA négative sur une marge négative.

Peut-on récupérer la TVA à l’import

Si la marchandise a été importée, il est désormais interdit d’utiliser le régime de la TVA sur la marge mais il est possible de récupérer la TVA à l’import.

Puis-je bénéficier d’un calcul forfaitaire de la marge pour mes stocks anciens ?

Non, le régime forfaitaire de 30% de marge est complètement supprimé à compter du 01/01/2025

Vais-je devoir payer de la TVA sur les ventes à perte ?

S’il est possible d’appliquer le régime de la marge, aucune TVA ne sera due. Toutefois si le bien a été importé, il y aura une TVA à appliquer sur la vente au taux de 5,5%. Notons toutefois que la TVA à l’import sera dans ce cas déductible.

Les opérations exonérées

L’export

En cas d’exportation, il est évidement possible d’appliquer le régime de droit commun pour exonérer la vente.

Il est très fortement recommandé de récupérer une copie du document administratif unique (DAU) qui est la preuve formelle que la vente a été exportée. Ce bordereau est systématiquement demandé lors des contrôles fiscaux.

La vente intracommunautaire

Il existe trois possibilités lors d’une vente en Europe :

- L’application du régime de la marge, s’il est possible de l’appliquer selon les règles exposées ci-dessus ;

- Le régime de droit commun avec une vente taxée à 5,5%.

- Le régime de vente Hors Taxes, de droit commun uniquement applicable à un professionnel disposant d’un numéro de TVA intracommunautaire valide ;

Il est probable que ce dernier choix est le plus intéressant pour le marchand français, il faut toutefois noter qu’il empêchera, au même titre que le régime de droit commun, l’application du régime de la marge pour un marchand étranger.

Utilisez notre questionnaire pour vérifier quel est le régime applicable dans votre cas spécifique.